認知症は、脳の病気、もしくはその後遺症、または現在健康であっても加齢とともに認知機能が低下し、日常生活全般に支障が出る状態をいいます。

厚生労働省の予測では、2025年には約700万人(高齢者の約5人に1人)が認知症になるとされており、高齢社会の日本では認知症に向けた取り組みが今後ますます重要になります。

このような認知症のリスクに備えて、自分の大切な財産の管理を信頼できる人に任せたいと考える方も多いでしょう。

自分ではない誰かに財産管理を任せるためにはさまざまな方法がありますが、その方法のひとつに「家族信託」が挙げられます。

そこで本記事では、家族信託にかかる費用や税金、手続きの流れや仕組みを、わかりやすい詳しい説明で解説します。

目次

家族信託とは

家族信託とは、認知機能の低下によって、資産の管理が難しくなったときのために、事前に家族をはじめとして、信頼できる人に資産を管理・運用・処分するための権限を与えておくことを契約で定めます。

家族信託では、「委託者」、「受託者」、「受益者」という契約上の地位があり、その関係性は次のようになります。

- 委託者:財産の所有者であり、家族へ信託する人

- 受託者:信託財産の名義人となり、管理や運用を任せられる人

- 受益者:信託財産から利益を受ける人

家族信託では、財産を所有している人が「委託者」となり、財産の管理や運用を任せられる人が「受託者」となります。

そして、この両者による契約によって成立します。

また、この契約のなかで、財産の利益を受ける「受益者」を定めることになります。

たとえば、家族信託では、居住用不動産を所有している父親が「委託者」として、その不動産を預けます(信託します)。

そして、信託財産として預けられた、その住まいの管理や運用を「受託者」である息子が担います。

そして委託者である父親を同時に「受益者」という地位に契約上定めておき、そのままその住居に住み続けることができます(住む、という利益を受けることができます)。

そして、その父親が認知症を発症し、老人ホーム等の施設へ入る際には、「受託者」である息子がその住居を売却して、その売却代金を施設入所の費用に充てるなど、柔軟にその財産の管理、処分ができるようになります。(ただし、受託者ができることは家族信託の契約にしっかり定めなければいけません。)

関連記事:家族信託は危険?後悔する人のパターンとは|デメリットの解消法も紹介

成年後見制度と家族信託の違い

自分自身に代わって資産を管理・運用するためには、成年後見制度という制度も存在します。

成年後見制度は、法定後見制度と任意後見制度の2種類ありますが、法定後見制度は裁判所が選任した後見人が代わりに財産を管理することになります。

任意後見制度では、信頼できる人と任意後見契約を締結し、自分の希望する人に財産管理を任せることになります。

しかし、裁判所が選任する任意後見監督人という第三者の監督下において、財産管理を行わなければなりません。

このように裁判所の監督のもと、財産管理を行うことに抵抗を感じる人も少なくないでしょう。

家族信託であれば、成年後見人よりも身近な存在である家族に、裁判所が介入することなく、財産管理の権限を信頼する人に与えられるため、利用者にとって精神的なハードルが低くなり、取り組みやすいところがメリットの1つになります。

関連記事:家族信託は危険?後悔する人のパターンとは|デメリットの解消法も紹介

家族信託の手続きを専門家に依頼した場合の費用

家族信託に必要な相場費用はどの程度なのか詳しく解説しましょう。

上記でも紹介した通り、家族信託は「委託者」と「受託者」の契約によって成立します。

家族信託には、信託の目的、信託財産、信託の変更方法、信託の終了方法など、家族信託特有の契約内容が存在します。

これらの内容について将来的な視点、税務的リスクなどを踏まえて、司法書士、税理士などの専門家に相談しながら、そのご家族だけの契約書を一緒に作成していきます。

また、作成する契約書は、公証人立会いのもと、公正証書として作成することが通常です。

家族信託の費用は、この契約書作成にかかる費用、財産に不動産がある場合は、信託登記にかかる費用、その他実費などがかかります。

モデルケース

- 戸建てのご自宅:2000万円(土地:1,000万円、建物:1,000万円)

- 現預金:1000万円

- コンサルティング料:300,000円

- 契約書作成費用 :150,000円

- 公正証書作成手数料: 23,000円

- 登記費用 :150,000円

- 登録免許税(後述): 70,000円

- 合計:693,000円

ただし、一般的に、信託する財産の金額によって家族信託にかかる費用は変動するので、事案に応じまして、専門家にお尋ねください。

関連記事:家族信託は危険?後悔する人のパターンとは|デメリットの解消法も紹介

家族信託をした場合に発生する税金

上記で挙げた金額は家族信託の手続きで発生する費用ですが、これとは別にさまざまな税金を支払わなければならないケースもあります。

どういった税金があり、どのような場合に支払わなければならないのか詳しく解説しましょう。

登録免許税

信託財産のなかに土地や建物といった不動産が含まれている場合、委託者から受託者へ登記名義を変更しなければなりません。

その際、登録免許税とよばれる税金を納付します。

これは毎年納付する税金ではなく、所有権移転及び信託登記のタイミングで支払う必要があります。

登録免許税の計算方法は以下の通りです(ただし、税率は本記事掲載時点のものです)。

- 所有権移転分:非課税

- 信託登記分 土地の場合:固定資産税評価額×1,000分の3

- 信託登記分 家屋の場合:固定資産税評価額×1,000分の4

固定資産評価額とは固定資産税などを算出する際の基準価格を指します。

これは毎年自治体から送付される固定資産税納税通知書にも記載されているため確認してみましょう。

固定資産税・都市計画税

固定資産税・都市計画税は、不動産を所有している場合に毎年、発生する税金です。

注意すべきことは、信託財産に不動産を定めた場合、「委託者」から「受託者」へ登記名義を変更するため、これらの税金の納税義務は「受託者」が負うことになります。

そして、この納税義務は、信託財産の管理にあたるため、信託財産より支払うことが通常です。

これらの税金の支払いに備えて、現金も信託財産に組み入れるようにしましょう。

贈与税・相続税

贈与税は、委託者と受益者が異なる場合などに納めなければならない税金です。

委託者の所有する財産の利益を受益者が受けた場合、委託者から受益者への贈与とみなされ、贈与税を課されることがあります。

このように家族信託の契約を定めるにあたって、税務的リスクが存在するため、契約内容を定めるにあたっては、税理士に相談することをお勧めします。

また相続税は、財産を所有している「委託者」が死亡した場合に課せられることがある税金です。

相続税の申告も財産価値の算出、申告期限があるなど、専門知識を要するため、相続発生時に、税理士に相談することをお勧めします。

関連記事:家族信託は危険?後悔する人のパターンとは|デメリットの解消法も紹介

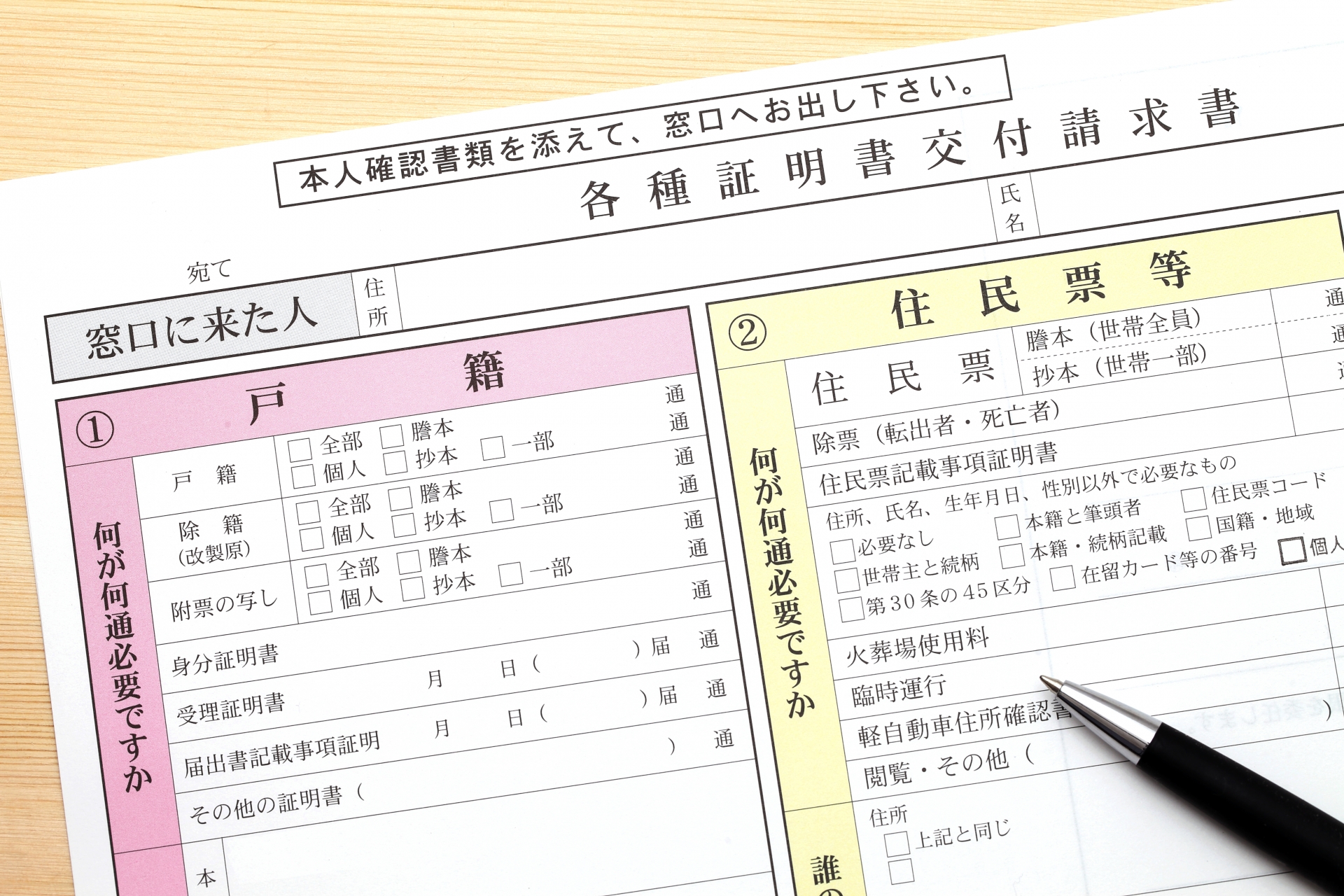

家族信託に必要な書類

家族信託をスムーズに行うためには、あらかじめ必要書類を把握し準備しておかなければなりません。

信託財産の種類によっても必要書類は異なり、また公証人により提出を求められるものも異なりますが、準備しておいたほうが良いものとしては以下が挙げられます。

基本的に家族信託契約は委託者と受託者の契約になるため、両者の書類が必要になりますが、必要に応じて受益者のものも準備する必要があります。

個別具体的な事案によりますので、専門家にお尋ねください。

また準備するものに家族信託された現金の管理を行う口座が必要になります。

その点もこちらで解説します。

- 本人確認書類(委託者・受託者)

- 印鑑証明書(委託者・受託者)

- 実印(委託者・受託者)

- 戸籍抄本(委託者・受託者)

- 信託財産が確認できる書類(委託者)

本人確認書類とは、具体的に運転免許証やマイナンバーカードなどが挙げられます。

また、印鑑証明書、発行から3ヶ月以内のものを提出することが通常です。

また信託財産に現金がある場合、その現金を管理するための口座が必要になります。

財産を管理する受託者名義で開設する必要があり、信託口口座と一般的に呼ばれますが、この信託口口座は金融機関によって取り扱いが限られているのが現状です。

また、開設には条件があったりします。

希望する金融機関が信託口口座を開設できるのか家族信託契約の締結前に確認を必ず行いましょう。

信託財産に不動産が含まれる場合の必要書類

信託財産のなかに土地や建物といった不動産が含まれている場合には、上記と重複するものもありますが、加えて以下の書類も準備する必要があります。

- 固定資産税評価証明書・固定資産税納税通知書など(委託者)

- 印鑑証明書(登記申請から遡って3か月以内発行のもの)(委託者)

- 実印(委託者)

- 住民票(受託者)

- 認印(受託者)

- 対象不動産の権利書(登記識別情報通知)(委託者)

しかしながら他にも、委託者の登記簿上の住所が現在の住所と異なる場合は、住所の沿革が繋がる住民票や戸籍の附票など、必要書類は多岐にわたる場合があります。

こちらについても、個別具体的な事案によりますので、専門家にお尋ねください。

関連記事:家族信託は危険?後悔する人のパターンとは|デメリットの解消法も紹介

家族信託の手続きの流れ

専門家と進める家族信託の手続きにあたっては、どのような流れで進めていけば良いのでしょうか。

大まかな流れとしては以下の3ステップに分けられます。

1.家族信託について家族全員で話し合い、専門家と契約書を作成する。

まずは家族で話し合い、家族全員が納得したうえで家族信託を始める合意を得ることが大切です。

話し合いに参加するのは、委託者と受託者はもちろんのこと、それ以外の家族や親族も含めておくとトラブル防止にもつながり安心です。

例えば、受託者に万が一のことがあった場合に、後継の受託者を定めておく、など家族で協力する体制を考えるのが望ましいと言えます。

そして、既に述べましたが、家族信託契約では、定めるべき契約内容には専門知識が必要です。

司法書士や弁護士など、専門家と一緒に話し合いを進めることが理想的です。

2.家族信託契約の公正証書を作成する。

専門家と一緒に作成したその契約書は、公証役場にて委託者と受託者が同席で立会いのもと、公証人に認証を受けることが通常です。

認証を受けた後、家族信託契約が成立します。

ここからが家族信託の始まりです。

3.信託財産、その他保険等の名義を変更する。

信託する財産の名義を委託者から受託者へと変更します。

信託する財産に不動産がある場合は、委託者から受託者へ登記名義を変更する所有権移転及び信託の登記申請が必要になります。

またその他、火災保険の名義変更、管理組合の名義変更など、家族信託契約の始まりに伴い、そして信託する財産に応じて、各種名義変更手続きが発生します。

名義変更手続きについては、適切に行う必要があるため専門家と一緒に進めるのが望ましいでしょう。

関連記事:家族信託は危険?後悔する人のパターンとは|デメリットの解消法も紹介

適正な財産管理のために家族信託を活用しよう

認知症などの将来の体調の変化に備えて、大切な財産を管理するためには、もっとも信頼できる存在である家族の協力を得ることがひとつの方法と言えます。

その家族の協力を契約という形で定めて、財産を預ける人やその利益を受ける人の安心かつ安定した生活を守るのが家族信託という制度です。

家族信託についてしっかりと学び、専門家のアドバイスも参考にしながら最適な管理・運用方法を検討してみましょう。

関連記事:家族信託は危険?後悔する人のパターンとは|デメリットの解消法も紹介